[Quy tắc đầu tư vàng] Huyền thoại mới Jeffrey Talpins: 13 năm liền không lỗ, thậm chí lãi to khi thị trường chao đảo năm 2008 và 2018

Giám đốc điều hành của Element Capital Management đang nổi lên như là một trong những nhà quản lý quỹ xuất sắc nhất nhưng cũng kín tiếng bậc nhất trên phố Wall hiện nay.

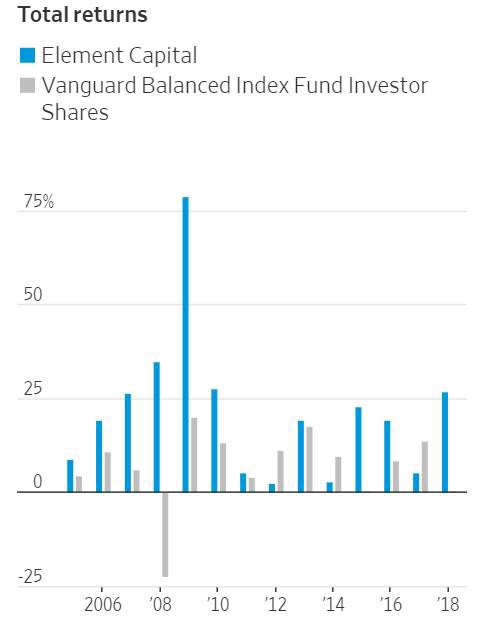

Không giống như nhà quản lý một quỹ đầu tư danh tiếng, Jeffrey Talpins được đánh giá là một trong những nhà quản lý quỹ thuộc hàng bí ẩn nhất phố Wall, chưa bao giờ xuất hiện trên truyền hình, hiếm khi phát biểu tại các hội nghị trong ngành. Tuy nhiên, không nhiều nhà quản lý quỹ có thể làm được điều là Jeffrey Talpins đã làm – không thua lỗ trong 13 năm liên tục, kể cả năm xảy ra khủng hoảng kinh tế 2008 và đợt sụt giảm mới đây, năm 2018.

Một cách lặng lẽ, công ty quản lý quỹ của Talpins - Element Capital Management đã trở thành một đối thủ nặng ký trong danh sách những quỹ đầu tư sáng giá nhất thế giới với quy mô vốn quản lý hơn 18 tỷ đôla, tăng từ 6 tỷ đôla so với ba năm trước. Blackstone Group và Cơ quan đầu tư Abu Dhabi mỗi đơn vị có hơn 100 triệu USD trong Element Capital Management.

Tính tới cuối tháng 11/2018, Element Capital Management ghi nhận mức lợi nhuận hơn 26%, vượt xa những đối thủ trong ngành khi 2018 được đánh giá là một năm khó lường nhất kể từ giai đoạn khủng hoảng tài chính 2007-2008.

Jeffrey Talpins, người đứng đầu của Element, là một cựu chuyên gia toán học của Đại học Yale. Người đăng nhập vào hệ thống máy tính quỹ mỗi ngày kể cả vào kỳ nghỉ, dành phần lớn thời gian của mình để tập trung vào việc phát triển những hệ thống đầu tư. Trọng tâm của ông là cố gắng kết hợp các vụ đặt cược vĩ mô với một cách tiếp cận định lượng mới, có tính năng đặt cược vào cấu trúc trong thị trường chứng khoán, trái phiếu và tiền tệ.

Không giống như phần lớn quỹ đầu tư hoạt động trên thị trường, Talpins đầu tư theo thiên hướng vĩ mô với nhiều kênh tài sản khác nhau. Sản phẩm ưa thích của nhà đầu tư 43 tuổi này là các quyền chọn (option) nhằm dự báo sự thay đổi trong các quyết sách kinh tế. Trong những tháng gần đây, quỹ đầu tư này "hưởng lợi" từ vụ đặt cược vào việc nâng lãi suất.

Trước đó hồi đầu năm nay, khi bất ổn chính trị ở Ý gây ảnh hưởng đến thị trường, Element cũng kiếm lời từ việc "mua bảo hiểm" về lãi suất và tiền tệ, được thiết kế để chống lại những căng thẳng và biến động ngày càng tăng trong khu vực đồng euro.

Một giao dịch lý tưởng là một giao dịch mang lại lợi nhuận chỉ với một đợt tăng mạnh, nhưng hạn chế các khoản lỗ có thể xảy ra, thay vì đặt cược hoàn toàn vào tương lai của cổ phiếu hoặc trái phiếu. "Element rất giỏi trong việc sử dụng các hợp đồng quyền chọn với những tính toán chu toàn, vì vậy họ thường kiếm được lợi nhuận với những quyết định đúng nhiều hơn là mất nếu đó là quyết định sai", Adam Blitz, Giám đốc điều hành của Evanston Capital Management nói với Wall Street Journal.

Khi công ty đã phát triển, Talpins là người giữ các quyết định cuối cùng về các giao dịch lớn. Nhưng sau đó ông đã dần dần cho phép các đồng nghiệp có tác động nhiều hơn đến các giao dịch sau khi cảm thấy khó có thể đạt được quyền kiểm soát tối ưu với một quy mô lớn hơn.

Tuy nhiên, sự thành công lại mang lại cho Talpins một thử thách khác: Element càng thành công, càng mở rộng quy mô thì khả năng đánh bại thị trường trong tương lai càng khó hơn.

Hay nói một cách đơn giản, khi quy mô của quỹ đầu tư này càng phình to thì việc duy trì tỷ lệ sinh lời cao càng khó. Không ít những nhà quản lý quỹ nổi tiếng đã vấp phải khó khăn khi quy mô của quỹ mở rộng quá nhanh với những thành công trước đó dẫn đến việc quản trị rủi ro gặp nhiều khó khăn.

Theo Jeffrey Talpins, nếu nhà đầu tư không quan tâm đến việc quản trị rủi ro thì khi có các biến động bất ngờ ngoài dự kiến trên thị trường thì sự thua lỗ sẽ đến rất nhanh chóng. Bởi vốn dĩ thông thường bản thân chúng ta thường có thói quen suy nghĩ về mức độ lợi nhuận cũng như mục tiêu giá dự kiến khi mua một cổ phiếu. Trên quan điểm quản trị rủi ro, đây là một thói quen xấu. Nó dễ khiến chúng ta dễ bị bất ngờ nếu như thị trường biến động không như dự kiến ban đầu. Vì vậy, ngay từ bây giờ hãy bắt đầu suy nghĩ đến ngưỡng cắt lỗ ngay khi mua một cổ phiếu để đảm bảo rằng chúng ta có thể luôn sẵn sàng trong những tình huống bất ngờ.

Vốn dĩ trên thị trường, dù Element tập trung vào các thị trường thanh khoản nhất, các giao dịch vẫn có thể trở nên khó khăn hơn hoặc tốn kém hơn khi quỹ có quy mô càng lớn. Và việc quản lý số tiền lớn hơn có thể gây áp lực cho người quản lý đưa ra các chiến lược mới để sử dụng tối ưu lượng tiền mặt khổng lồ, buộc quỹ phải chuyển sang phong cách đầu tư khác, đồng thời ngăn không cho Element xâm nhập vào các thị trường nhỏ hơn.

John Paulson hiện chỉ còn quản lý ít hơn 9 tỷ đôla, giảm từ mức 38 tỷ đôla trước đó, Greenlight Capital của David Einhorn đã giảm xuống còn khoảng 5,5 tỷ đôla từ 12 tỷ đôla. Trong khi đó, Công ty Quản lý tài sản Brevan Howard có trụ sở tại London của Alan Howard chỉ còn quản lý gần 7 tỷ đôla, giảm từ 40 tỷ đôla, mặc dù trong năm nay quỹ đầu tư này là một trong những người đã chiến thắng thị trường.

Tuy nhiên, dù thực tế có thế nào thì Jeffrey Talpins và Element Capital Management cũng đang trở thành một huyền thoại trên phố Wall. Một quỹ đầu tư có tỷ lệ sinh lời bình quân 13 năm gần nhất là 21%, không thua lỗ bất kỳ năm nào dù đó có là khủng hoảng kinh tế 2007-2008 hay một năm biến động mạnh như 2018.

Theo Lê Hằng

Trí thức trẻ

Theo cafebiz.vn

Từ khóa : đầu tư, vàng, Jeffrey Talpins, thị trường, chao đảo